به گزارش گروه اقتصادی یکتاپرس،بسیاری از کارشناسان معتقدند که افراد برای ورود به بازارهای مالی باید آموزش لازم را فراگیرند و با استفاده از تحلیل های مناسب، فعالان بورس می توانند در برابر اخبار هیجانی تصمیم های مناسبی بگیرند. در همین راستا؛ آموزش کامل تکنیکال بورس در بازارهای مالی را در متن زیر شرح داده شد.

تحلیل تکنیکال در بازار های مالی روشی برای پیش بینی رفتار احتمالی نمودار از طریق داده های گذشته همچون قیمت و تغییرات آن، حجم معاملات و … است.

این روش در تمام بازار هایی که بر اساس عرضه و تقاضا فعالیت می کنند کاربرد دارد، بازار هایی همچون ارزهای خارجی، بورس اوراق بهادار و بازار طلا، فلزات گران بها و مسکن را با استفاده از این روش می توان تحلیل کرد. تحلیلگران تکنیکال بر خلاف تحلیلگران بنیادی ارزش ذاتی اوراق بهادار را اندازهگیری نمیکنند، آنها از روی تحلیل و بررسی نمودارها رفتار آتی قیمت را پیش بینی می کند.

سه اصل مهم در تحلیل تکنیکال

1.همه چیز در نمودار قیمت دیده شده است

یک انتقاد عمدۀ تحلیل تکنیکال آن است که صرف نظر از عوامل فاندامنتال شرکت، فقط حرکت نموداری قیمت را در نظر می گیرد، اما قیمت هر سهمی همه عوامل فاندامنتالی که بر شرکت تاثیر دارد یا می تواند داشته باشد را منعکس می کند.

تحلیل گران تکنیکال بر این باورند که عوامل بسیار زیادی همچون فاکتورهای اقتصادی کلان و روان شناسی بازار سرمایه و بسیاری فاکتور های دیگر، قیمت سهام را تعیین می کند که این فقط تحلیل رفتار نمودار قیمت است که حاصل از بررسی عرضه و تقاضا برای یک سهم خاص در بازار است، به آن توجه دارد.

2.قیمت ها طبق روند مشخصی حرکت می کنند

در تحلیل تکنیکال، باور بر این است که حرکت قیمت ها از روند خاصی تبعیت می کند یعنی بعد از استقرار یک روند، حرکت قیمت در آینده، در همان جهت خواهد بود مگر عوامل و ابزار های تحلیل تکنیکال روندجدیدی برای سهم بیابند.

3.تاریخ تکرار می شود

یک ایدۀ مهم دیگر در تحلیل تکنیکال، آن است که تاریخ عمدتا از لحاظ حرکت قیمت، تمایل به تکرارشدن دارد. ذات تکراری حرکت قیمت، به روانشناسی بازار نسبت داده می شود، به بیان دیگر، شرکت کنندگان در بازار تمایل دارند که در طول زمان واکنش مشابهی نسبت به نوسانات بازار ارائه دهند.

تحلیل تکنیکال، از الگوهای نموداری برای تحلیل حرکت های بازار و درک الگوها استفاده می کند. هرچند که بسیاری از این نمودارها، بیش از ۱۰۰ سال است که مورد استفاده قرار می گیرند، اما تصور می شود که هنوز با اطلاعات امروزی مرتبط هستند چون آنها الگوهای حرکت قیمت را به گونه ای نشان می دهند که اغلب خودشان را تکرار می کنند.

اهمیت روند در تحلیل تکنیکال

مهم ترین اصلی که در تحلیل تکنیکال باید در نظر داشته باشیم این است که باید همیشه با در نظر داشتن جهت حرکت روند اقدام به معامله کنیم. چرا که “روند دوست شماست!” به عبارتی دیگر برای به کارگیری هر کدام از ابزارها در تحلیل تکنیکال اولین و مهمترین مرحله این است که بررسی کنیم که آیا این ابزار با روندی که در حال حاضر نمودار سهام آن را داراست متناسب است یا خیر. در غیر این صورت بهکارگیری این ابزار می تواند نتایج نادرستی را برای ما پیشبینی کند.

قیمت سهام در بازار سرمایه همواره در حال تغییر است و این تغییرات باعث ایجاد موج های پی در پی در نمودار قیمت سهام میشود. برآیند این موج های پی در پی به صورت روند کلی بازار در نظر گرفته میشود. روند بازار در واقع نشانگر جهت اصلی حرکت قیمتها در بازار سرمایه است. در تحلیل تکنیکال روند بسیار دارای اهمیت است.

انواع روند

برآیند موج های پی در پی در نمودار قیمت سهام ها یا همان روند کلی بازار ممکن است در سه جهت کلی باشد: روند افزایشی یا صعودی، روند کاهشی یا نزولی، روند خنثی یا مستقیم در هنگام انجام تحلیل تکنیکال ، بعد از تشخیص روند کلی بازار با در نظر گرفتن سه سیاست کلی برای معامله می توانیم اقدام به انجام معامله نماییم:

اول: زمانی که روند کلی بازار افزایشی باشد، با استفاده از ابزارهای متناسب با این روند برای انجام معامله خرید اقدام میکنیم.

دوم: زمانی که روند کلی بازار سرمایه کاهشی از ابزارهای متناسب با این روند استفاده میکنیم تا برای فروش اقدام نماییم.

سوم: هنگامی که بازار دارای روند کلی خنثی است، از ورود به معاملات خودداری میکنیم، حتی اگر چند ابزار تکنیکال به ما سیگنال هایی برای ورود به معامله سهام بدهند. چراکه در این روند نتایج نادرستی ممکن است از به کارگیری ابزارهای تکنیکال استنباط گردد.

ترسیم خط روند صعودی و نزولی

همانطور که گفتیم قیمت سهام همواره در حال تغییر و افزایش و کاهش است و این تغییرات باعث تشکیل موج هایی در نمودار قیمت می شود که قله های این موج حاصل از افزایش و درههای این موج ها حاصل از کاهش قیمت سهام می باشد.

با استفاده از دو نقطه در نمودار قیمت می توانیم روند صعودی و نزولی را رسم کنیم و زمانی که این خط رسم شده از نقطه سوم نیز عبور کرد، گفته میشود که روندی که تشخیص داده شده، تایید نیز شده است.

نقطه اول و دوم برای ترسیم خط روند صعودی، شامل ابتدای حرکت صعودی و اولین دره قیمتی تشکیل شده در نمودار قیمت سهام است. در ترسیم خط روند نزولی این نقاط شامل ابتدای حرکت نزولی و اولین قله قیمتی تشکیل شده در نمودار قیمت سهام می باشد.

انواع نمودارها در تحلیل تکنیکال مقدماتی

نمودار خطی و نمودار شمعی دو نمودار از پرکاربردترین نمودار ها در تحلیل تکنیکال هستند. نمودار خطی نموداری است که از اتصال آخرین قیمت در بازه های زمانی مختلف مثل از ساعتی، روزانه، ماهانه و … حاصل می شود.

نمودار شمعی

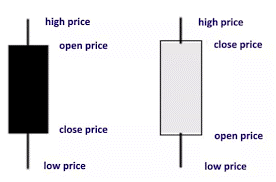

نمودار شمعی نیز از نمودارهای مهمی است که اطلاعات زیادی در اختیار تحلیلگران تکنیکال قرار میدهد. هر شمع در نمودار شمعی نشانگر چهار نوع مختلف قیمت در آن بازه زمانی می باشد که عبارتند از: قیمت باز شدن سهام، یعنی اولین قیمتی که سهام روزانه هنگام باز شدن بازار با آن قیمت معامله را شروع می کند، قیمت بسته شدن سهام؛ یعنی آخرین قیمتی که سهام در پایان ساعات معامله در بازار با آن قیمت معامله را به اتمام می رساند، بالاترین قیمت و پایین ترین قیمت.

زمانی که قیمت باز شدن سهام کمتر از قیمت بسته شدن آن باشد نمودار شمعی اصطلاحاً bearish candle نامیده میشود و زمانی که قیمت باز شدن سهام بیشتر از قیمت بسته شدن آن باشد، یعنی در واقع در آن بازه زمانی قیمت افت داشته باشد، نمودار شمعی اصطلاحاً bullish candle نامیده می شود. دو نمودار شمعی bullish و bearish به صورت دو رنگ مختلف یا توپر و توخالی بودن از هم متمایز میشوند.

خطوط حمایت و مقاومت در تحلیل تکنیکال مقدماتی

خطوط حمایت و مقاومت ابزار های خوبی در تحلیل تکنیکال مقدماتی هستند که در نمودار قیمت سهام رسم می شوند و عبور قیمت از این خطوط به آسانی صورت نمی گیرد، یعنی در برابر عبور قیمت از این خطوط دشواری وجود دارد، برای مثال اگر خط حمایتی تشخیص داده شد، معمولاً قیمت از این خط حمایت کمتر نخواهد شد و اگر خط مقاومت ای را تشخیص دادیم بالاتر رفتن قیمت از این خط به سختی صورت خواهد گرفت.

در تحلیل تکنیکال روش های مختلفی برای ترسیم خطوط مقاومت و حمایت وجود دارد. به عنوان مثال یکی از این روشها در نظر گرفتن نقاطی در نمودار قیمت است که تعداد زیادی از افراد در آن نقاط وارد معامله شده اند، یعنی تعداد زیادی معامله صورت می گیرد. خطی که از اتصال این نقاط حاصل می شود، می تواند نوعی خط مقاومت باشد و نشانگر این است که قیمت از این بالاتر نخواهد رفت.

تبدیل خطوط مقاومت و حمایت به یکدیگر

زمانی که یکی از خطوط مقاومت یا حمایت توسط نمودار قیمت شکسته میشود، یعنی قیمت به مقدار زیادی از آن فاصله می گیرد، اگر خط مقاومت باشد به خط حمایت و در صورتی که خط حمایت باشد، به خط مقاومت تبدیل خواهد شد.

میزان قدرت و اعتبار خطوط حمایت و مقاومت معمولاً با سه عامل کلی رابطه مستقیم دارد: طول مدت زمانی که قیمت در آن منطقه باقی می ماند، حجم معاملاتی که در این خطوط صورت میگیرد و تعداد دفعاتی که قیمت به این خطوط برخورد میکند ولی از آن عبور نمیکند و بازگشت مینمایند.

کاربرد شکاف قیمتی در تحلیل تکنیکال مقدماتی

یک ابزار دیگر در تحلیل تکنیکال مقدماتی وجود دارد که Gap یا شکاف قیمتی نامیده می شود. اگر ما نمودارهای شمعی روزانه را بررسی کنیم، عموماً قیمت بسته شدن سهام در یک روز برابر است با قیمت باز شدن سهام در روز بعدی. در صورتی که این قاعده شکسته شود گفته می شود که یک شکاف قیمتی به وجود آمده است.

انواع الگو ها در تحلیل تکنیکال مقدماتی

الگوهای برگشتی

ابزاری دیگر در تحلیل تکنیکال الگوهای برگشتی هستند که الگوهایی اند که پدیدار شدن آنها در نمودار قیمت سهام نشان دهنده تغییر روند جاری به روندی دیگر است. الگوی سر و شانه، الگوی دو قلو و سه قلو، الگوی بازگشتی W و الگوهای نعلبکی و اسپایک ها از انواع الگوهای بازگشتی هستند.

الگوهای ادامه دهنده

یک نوع دیگر از الگو در تحلیل تکنیکال الگوهای ادامه دهنده اند که الگوهایی هستند که با پدیدار شدن خود ادامه روند موجود را پیش بینی می کنند و در واقع تاییدی هستند برای روند جاری. الگوهای مثلث متقارن، مثلث افزایشی و کاهشی، مثلث پهن شونده، پرچم ها و سر و شانه ادامه دهنده از انواع الگوهای ادامه دهنده می باشند.

استفاده تحلیل تکنیکال مقدماتی از حجم معاملات

یکی از ابزارهایی که در تحلیل تکنیکال مورد استفاده قرار می گیرد حجم معاملات است. حجم معاملات با قیمت سهام رابطه مستقیم دارد. یعنی همزمان با افزایش یا کاهش قیمت حجم معاملات هم افزایش یا کاهش مییابد. در صورتیکه این رابطه مستقیم بر هم بخورد و نوع واگرایی میان حجم معاملات و قیمت به وجود بیاید، می تواند نشان دهنده تضعیف روند جاری و تغییر آن در آینده نزدیک باشد.

میانگین متحرک در تحلیل تکنیکال مقدماتی

یک ابزار دیگر در جعبه ابزار تحلیل تکنیکال انواع میانگین های متحرک هستند. شما میتوانید با برنامه های تحلیل بازار سرمایه مثل متاتریدر به انواع میانگین های متحرک مثل میانگین متحرک ساده، وزنی و نمایی دسترسی داشته باشید. هر کدام از این میانگین ها با فرمول خاصی به دست می آیند. استفاده از این ابزار دارای مزیت های بسیاری است که چند مورد از آنها را در ادامه ذکر می کنیم:

حذف نوسانات جزئی و ارائه دید بهتری نسبت به روند جاری، پیشبینی جهت حرکت سهام، واقع گرایانه تر بودن میانگین های متحرک نسبت به خود قیمت ها و نیز میانگین های متحرک بزرگ مقیاس مثلاً در ۱۰۰ روزه می توانند روند کلی بازار را بهخوبی تعیین کنند. به این صورت که اگر خط میانگین متحرک بزرگ مقیاس بالاتر از نمودار قیمتها باشد نشان دهنده روند نزولی و پایین تر بودن آن نسبت به قیمت ها نشان دهنده روند صعودی و زمانی که حول و حوش نمودار قیمتها باشد، روند خنثی را نشان می دهد.

استراتژی خرید با استفاده از میانگین متحرک مراحل نمودار قیمت سهام

ابتدا باید توجه کنیم که زمانی که میانگین متحرک شیب به خصوصی نداشته باشد روند خنثی است و در روند خنثی انجام معامله به سود مناسب منجر نخواهد شد. سپس ابتدا با استفاده از میانگین متحرک بزرگ مقیاس روند کلی را تعیین می کنیم (با توجه به سیاست معامله ذکر شده در ابتدای مطلب) بعد از یک میانگین متحرک کوتاه مدت تر (متناسب با درجه احتیاط و دقت مورد نظر) استفاده میکنیم. هر زمان که نمودار قیمت به قیمت متحرک برخورد کند و به سمت بالا برود می توانیم تا زمان تشکیل یک شمع در نمودار شمعی صبر کنیم و بعد از آن وارد معامله خرید سهام شویم و منتظر کسب سود مناسب از این معامله باشیم.

انتهای پیام/